非嫡出子の最高裁決定に対する相続税の取扱いについて

非嫡出子の最高裁決定に対する相続税の取扱いについて

非嫡出子の平成25年9月4日付最高裁判所の決定とは?

平成25年9月4日の最高裁決定は、非嫡出子の法定相続分を嫡出子の2分の1とする民法900条4号ただし書きの規定について、違憲の判断を下しました。

ただし、この違憲判断では、「平成13年7月(本件相続開始時)から同判断時(平成25年9月4日)までの間に開始された他の相続につき、確定的なものとなった法律関係に影響を及ぼすものでない」旨が示され、本違憲判決の適用範囲を限定いたしました。

逆に、平成13年7月以降に開始した相続について、平成25年9月4日時点でまだ遺産分割が行われていないものについては、今後は、非嫡出子も嫡出子と同じ相続分があるものとして取り扱われることになります。

民法900条4号ただし書き

(法定相続分)

第900条 同順位の相続人が数人あるときは、その相続分は、次の各号の定めるところによる。

1.子及び配偶者が相続人であるときは、子の相続分及び配偶者の相続分は、各2分の1とする。

2.配偶者及び直系尊属が相続人であるときは、配偶者の相続分は、3分の2とし、直系尊属の相続分は、3分の1とする。

3.配偶者及び兄弟姉妹が相続人であるときは、配偶者の相続分は、4分の3とし、兄弟姉妹の相続分は、4分の1とする。

4.子、直系尊属又は兄弟姉妹が数人あるときは、各自の相続分は、相等しいものとする。ただし、嫡出でない子の相続分は、嫡出である子の相続分の2分の1とし、父母の一方のみを同じくする兄弟姉妹の相続分は、父母の双方を同じくする兄弟姉妹の相続分の2分の1とする。

平成25年9月4日の最高裁決定要旨

1.民法900条4号ただし書前段の規定は、遅くとも平成13年7月当時において、憲法14条1項に違反していた。

2.民法900条4号ただし書前段の規定が遅くとも平成13年7月当時において憲法14条1項に違反していたとする最高裁判所の判断は、上記当時から同判断時までの間に開始された他の相続につき、同号ただし書前段の規定を前提としてされた遺産の分割の審判その他の裁判、遺産の分割の協議その他の合意等により確定的なものとなった法律関係に影響を及ぼすものではない。

相続税での取り扱いはどうなるのか?

この非嫡出子の相続分の規定を違憲とした最高裁決定を受け、相続税での取り扱いは、申告、処分が9月5日以後であるかどうかで取扱いが異なることになりました。

相続税課税にあたっては、申告又は処分により相続税額が確定することから、申告又は処分により「確定的なものとなった法律関係」となるものと考えることになります。

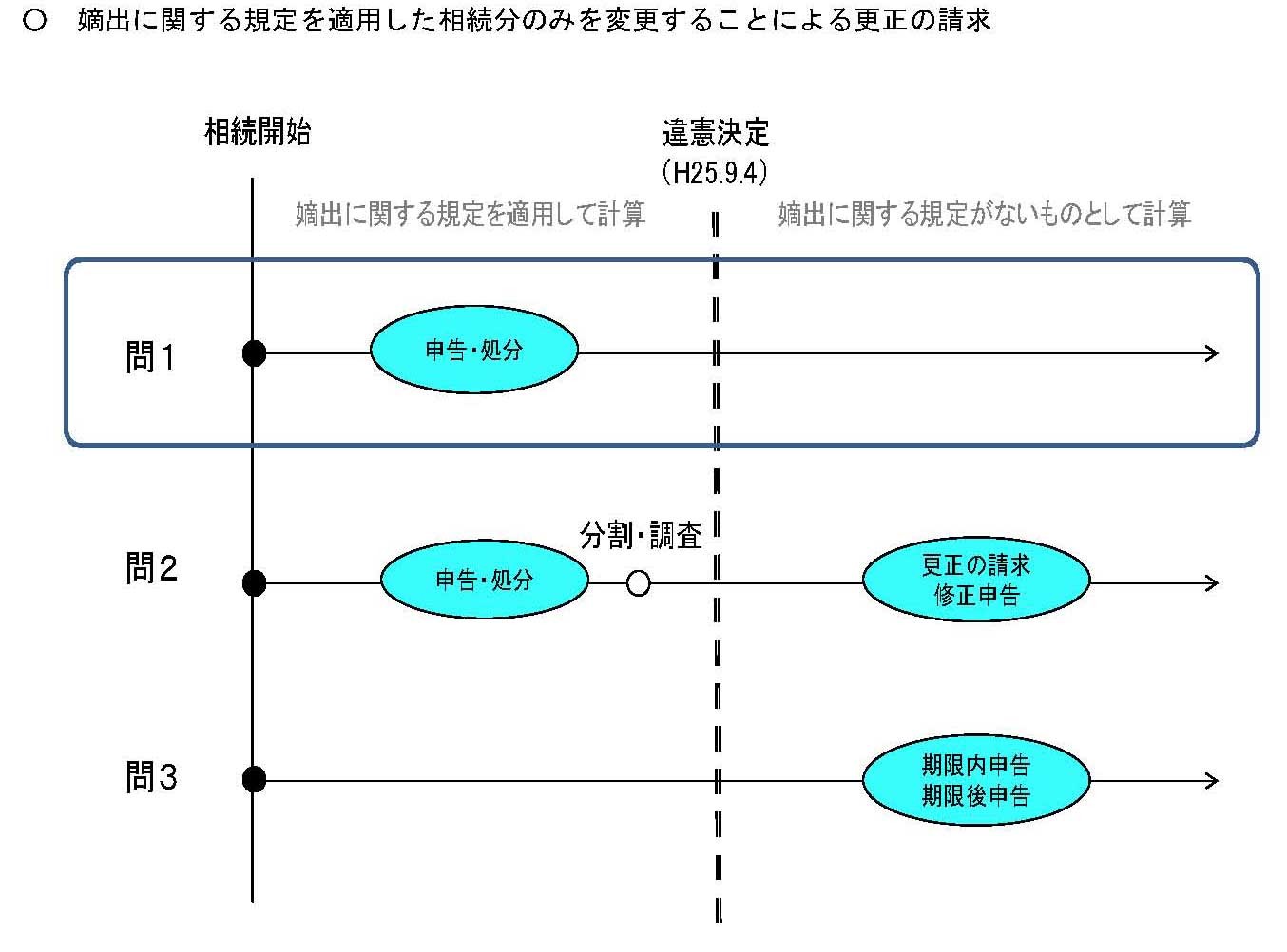

1.平成25年9月4日以前に相続税額が確定している場合

平成25年9月4日以前に、申告又は処分により相続税額が確定している場合には、嫡出に関する規定を適用した相続分に基づいて、相続税額の計算を行っていることのみでは、更正の請求の事由には当たりません。

この取扱いにつき、国税庁は次のようなQ&Aを公表しています。

(問1)

平成25年9月4日以前(違憲決定日以前)に、嫡出に関する規定を適用して相続税額を計算し、既に相続税の申告をしています。

嫡出に関する規定を適用しないで相続税額を計算すると、その額が減少することになりますが、更正の請求の事由になりますか。

なお、相続税の計算において、嫡出に関する規定を適用しないものとする以外に変更はありません。

(答)

違憲決定では、嫡出に関する規定についての違憲判断が「確定的なものとなった法律関係に影響を及ぼすものでない」旨の判示がなされています。

相続税課税に当たっては、申告又は処分により相続税額が確定することから、申告又は処分により「確定的なものとなった法律関係」となるものと考えられます。

したがって、相続税の計算において、嫡出に関する規定がないものとして民法第900条第4号の規定を適用した相続分に基づいて相続税額を計算することによって、相続税額が減額する場合でも、嫡出に関する規定を適用した相続分に基づいて相続税額の計算を行っていたことのみでは、更正の請求の事由にはなりません。

ただし、法定申告期限が11月末である場合には、期限内であれば申告をやり直すことができ、最後に申告したものが有効となるため、9月4日までに申告したものでも、11月末までに申告し直せば、最高裁決定に基づき、嫡出子と非嫡出子の相続分は同等なものとして相続税の計算ができます。

2.平成25年9月5日以後に相続税額が確定する場合

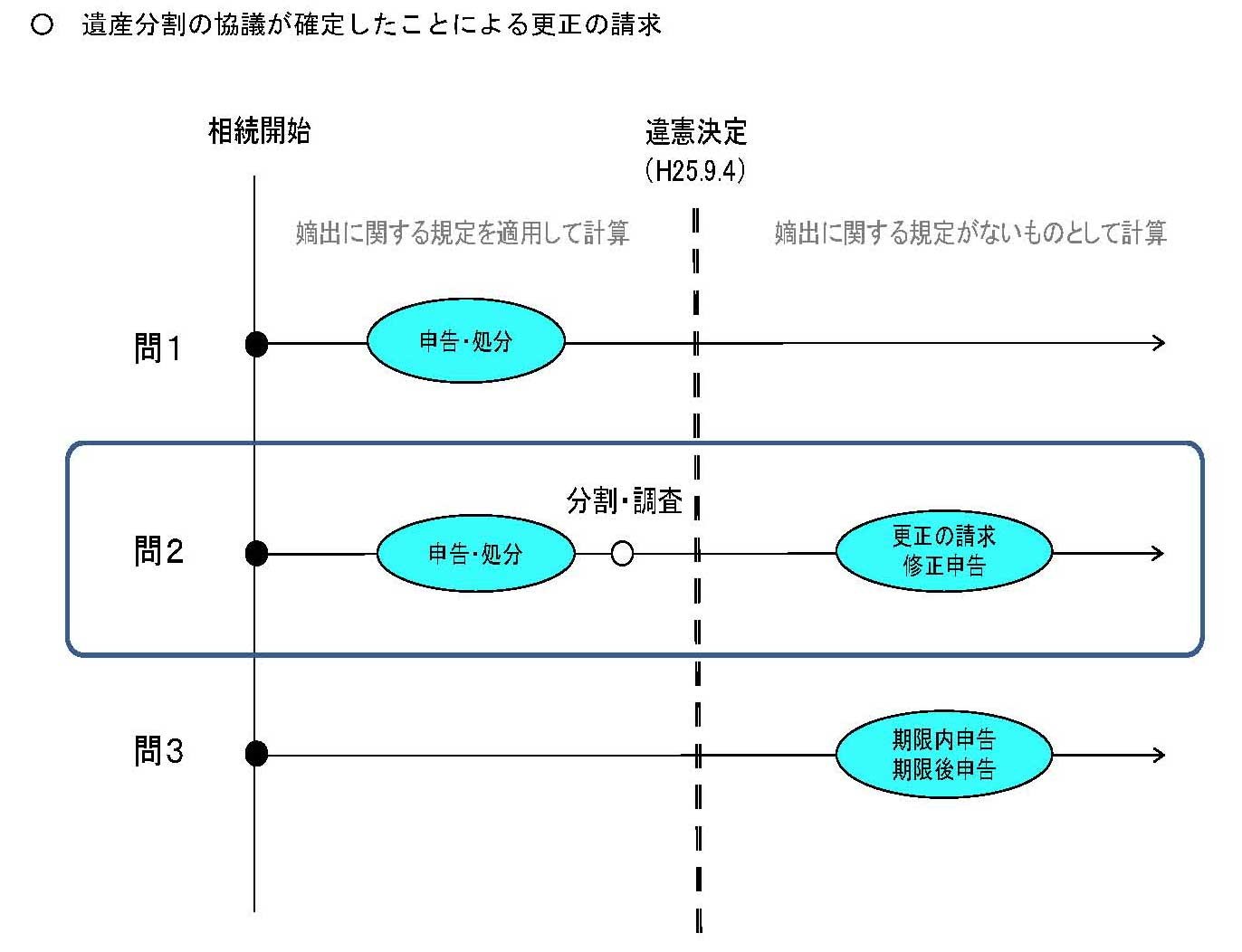

(1) 平成25年9月4日以前に確定していた相続税額が異動する場合

イ 更正の請求又は修正申告の場合

平成25年9月4日以前に、申告等により相続税額が確定している場合において、9月5日以後に、相続人が、財産の申告漏れ、評価誤りなどの理由により、更正の請求書や修正申告書を提出する場合、または未分割の遺産分割が確定したなどの理由により更正の請求書若しくは修正申告書を提出するときには、改めて相続税額を確定する必要があるため、これらの新たに確定すべき相続税額の計算に当たっては、嫡出に関する規定がないものとして民法第900条第4号の規定を適用した相続分に基づいて、更正の請求又は修正申告に係る相続税額を計算します。

ロ 更正又は決定の場合

平成25年9月4日以前に、申告等により相続税額が確定している場合において、9月5日以後に、税務署長が、財産の申告漏れ、評価誤りなど の理由により、更正又は決定を行うときには、上記イと同様、新たに確定すべき相続税額の計算に当たっては、嫡出に関する規定がないものとして民法第900条第4号の規定を適用した相続分に基づいて、更正又は決定に係る相続税額を計算します。

この取扱いにつき、国税庁は次のようなQ&Aを公表しています。

(問2)

平成25年9月4日以前(違憲決定日以前)に、相続税法第55条の規定(未分割遺産に対する課税)に基づき相続税額を計算し、相続税の申告をしました。

今回、遺産分割の協議が確定したので、同年9月5日以後(違憲決定日後)に、同法第32条の規定(更正の請求の特則)による更正の請求を行いますが、嫡出に関する規定を適用しないで相続税額を計算することになりますか。

(答)

更正の請求は、税務署長の処分を求めるものであり、これに応じ税務署長が更正する場合には、改めて相続税額を計算して、相続税額を確定します。

したがって、平成24年9月5日以後に、相続税法第32条第1項第1号に規定する事由(未分割の確定)により更正の請求を行う場合には、嫡出に関する規定がないものとして民法第900条第4号の規定を適用した相続分に基づいて、更正の請求に係る相続税額を計算することになります。

以上のことは、仮に遺産分割の日や調査期間が平成25年9月4日以前であっても、更正の請求に係る更正が同年9月5日以後に行われる限り同様です。

※ 相続税法第32条の規定により修正申告を行う場合も同様に、嫡出に関する規定がないものとして民法第900条第4号の規定を適用した相続分に基づいて、修正申告に係る相続税額を計算することになります。

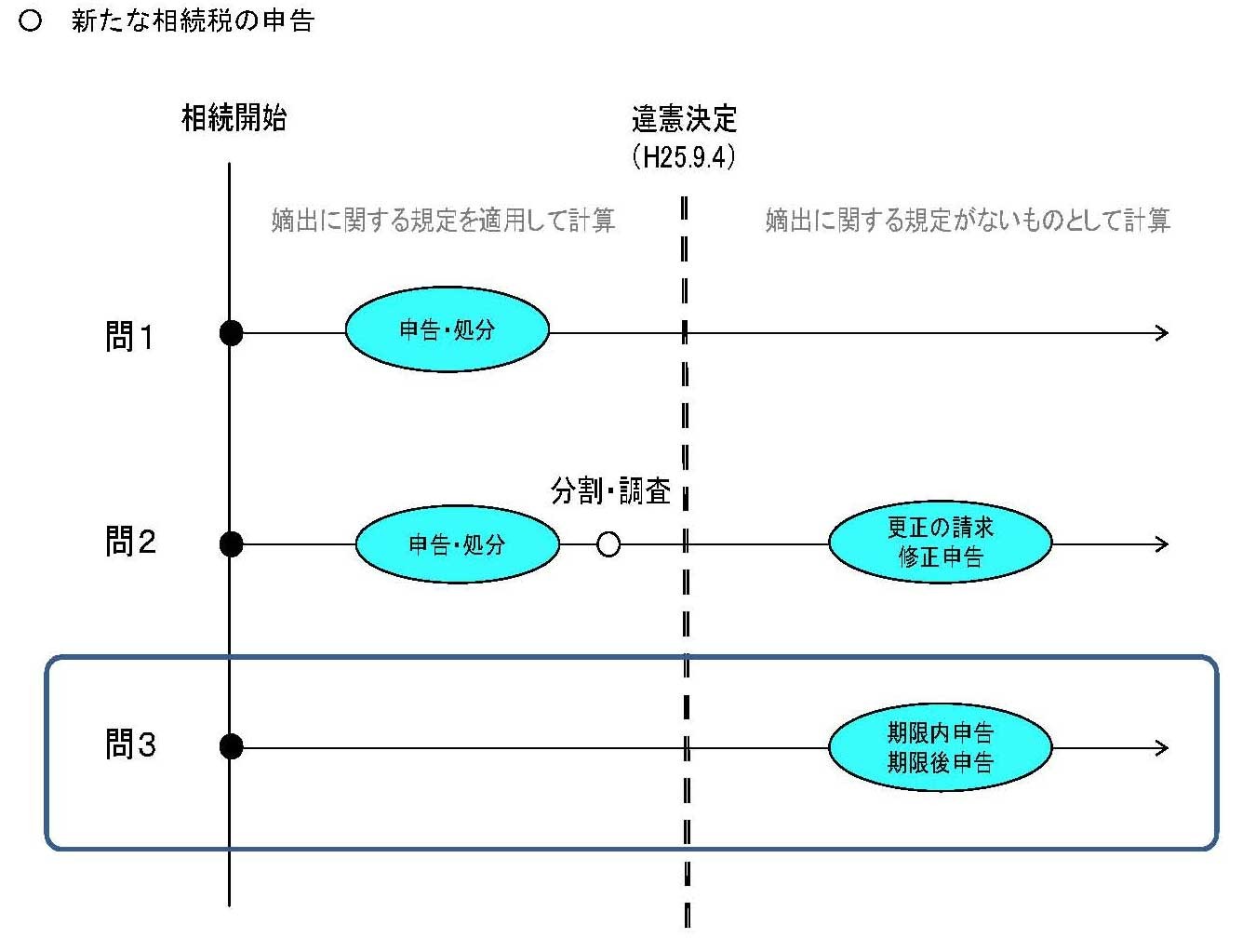

(2) 平成25年9月5日以後に新たに相続税額が確定する場合

イ 期限内申告又は期限後申告の場合

平成25年9月5日以後に、相続税の期限内申告書又は期限後申告書を提出する場合には、嫡出に関する規定がないものとして民法第900条第4号の規定を適用した相続分に基づいて、期限内申告又は期限後申告に係る相続税額を計算します。

ロ 決定の場合

相続税の申告書を提出する義務があると認められる相続人が、当該申告書を提出していなかったことが明らかとなった場合には、嫡出に関する規定がないものとして民法第900条第4号の規定を適用した相続分に基づいて、決定に係る相続税額を計算します。

この取扱いにつき、国税庁は次のようなQ&Aを公表しています。